オバマ政権 (2009年1月~2017年1月)の最大功績は、経済的実体法理を米連邦法の内国歳入codeに成文化したこと。(内国歳入codeは、日本でいう租税法に相当。)

オバマ政権 (2009年1月~2017年1月)の最大功績は、経済的実体法理を米連邦法の内国歳入codeに成文化したこと。(内国歳入codeは、日本でいう租税法に相当。)

経済的実体法理とは「partnershipによる租税回避は、そこに経済的実体(economic substance)があるならlawful(適法)とする」という法理のこと。(この場合、legalではなくlawfulという。日本語だとどちらも「適法」となって区別がつかない。)

partnershipでは、減価償却費用や利益(≒所得)や内部留保金の認識権限が国家当局ではなく事業当事者(partner)達にある。というかそもそも、その様な勘定科目を持つ発生主義会計が強要されない。用いる会計手法を自由に選択して良い。例えば、年度会計でなく20年後に会計を閉めるのでも良い。そのため、国家は事業組織の年度毎に所得(=収入ー費用)を強制的に定めることが出来ない。結果、corporate income tax(日本でいう法人税)の様な税をpartnershipは回避できてしまう。これを租税回避(tax shelter)という。

corporate income taxを回避できる。これは、corporatismで経済を運営することを常とする国家にとっては一大事。corporatismとは「国家とcorporatesが二人三脚で足並みを揃えて国家経済を成長させていくこと」と以前説明した。例えば、自動車を製造販売して儲けたcorporateからcorporate income taxを、その従業員達からindividual income taxを国家は徴税する → その税収で国家は道路網を整備する → 更に自動車が売れるようになり国家税収が増える → その税収で国家は道路網を整備する → 更に自動車が売れるようになり・・・という経済成長のこと。

即ちcorporate income tax(とその従業員達からのindividual income tax)は二人三脚を行う国家とcorporatesの足を結ぶハチマキの役割。このハチマキが外れてしまえば足並みはそろわなくなり、corporatismによる経済成長が保てなくなる。ということで、租税回避の要件である経済的実体とはいったい何なのか、実は20世紀の間中(正確には1935年のGregory v. Helvering判決以来)米国租税法学者達は大論争を続けていた。

経済的実体の定義を、狭くすれば租税回避はやり難くなるし、広くすればやり易くくなる。

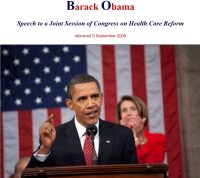

写真の様にオバマは、大統領就任から僅か8ヶ月の2009年9月9日の上下両院合同国会で、オバマケアの必要性を訴える演説をした。この演説は大成功で、その結果オバマケアは成立にこぎ着けた。その中、経済的実体法理が成文化された。(法文の英文はここ。スクロールを長く最後近くまで行って、(o) Clarification of economic substance doctrineという箇所を見つけて欲しい。)

私は2010年に主要箇所を半訳しておいた。7月20日分科会の資料にしようと思いここに再掲する。経済的実体の定義が狭いのか広いのか、あるいはもっと別次元の定義なのか皆さん自分で確かめて頂きたい。

20190709追記:

‘(1) 経済的実体法理の適用 – 以下の場合のみ・・・経済的実体を持つものとして扱われる。–

| ‘(A) | 当該取引が、(連邦所得税の効果とは別の)意味ある方法によって、当該納税者の経済的ポジションを変化させ、且つ、 |

| ‘(B) | 当該納税者が、(連邦所得税の効果とは別の)実体のある目的をもって該取引を行っている。 |

の部分、特に赤字で示した「方法」「目的」を読んで頂けたと思う。重要なのは「連邦所得税の効果とは別の」の部分。(注記:米国の連邦所得税はcorporate income taxとindividual income taxとを合わせて意味する。)

お分かりだろう。従来の経済、即ち国家がcorporatesと足並みを揃えて行うcorporatismによる経済、これとは別の経済として、経済的実体を定義している。従来の経済の意味で「狭い広い」を定義しているのではない。別次元の定義。

更にお分かりだろう。オバマは、オバマケア提案の際に経済的実体法理の成文化を提案している。そう、オバマはヘルスケアという産業を、国家がcorporatesと行うcorporatismによる経済とは別の経済として捉えている、ということが分かる。

国家が、非国家経済(non-state economy)の有用性を正式に認め、それに国家が干渉してはならないことを認めた。(20190712, 20190718 追記)

法文の (o)-(5)-(c) Determination of application of doctrine not affected、は半訳すると:

(C) 本法理が適用できるかどうかの判断に影響を与えない – この経済的実体法理が或る取引に適用可能かどうかの判断は、このsubsessionが立法化されなかったかの如くに行わなければならない。

・・・となる。

下線を引いた「立法化されなかったかの如くに」の部分には、否定形の仮定法過去完了:as if ナニナニ had never been enacted、が使われている。法文に仮定法が使われるのは珍しい。ましてや「この法文は無かったことにして、或る取引の租税回避がlawful (適法)かどうか判断してくれ」というのは前代未聞。

或る取引に経済的実体があるのかどうか、即ち、該取引の租税回避が適法なのかどうか、これを法文に従って客観的に明確に判断できないのでは、何のためにこの法文を設けたのか良く分からない、というのが初学者の印象かもしれない。

しかし良く考えてみると、繰り返される「連邦所得税とは別の効果」(apart from Federal income tax effects)という言葉から、それ位、非国家経済(non-state economy)に国家が干渉してはならないことを重要視している、換言すれば、非国家経済(non-state economy)が「連邦所得税とは別の効果」を生み出すことを期待している、と分かってくる。

つまり、既存の連邦所得税によるcorporatism経済が、新たな非国家経済の創出を妨げてはならない。このことを肝に銘じている。この様なオバマの経済的実体法理codify(成文化、code化)は、partnership組織論研究者にとって「待ちに待ったこの日が遂に来た」というものだった。

ここに、フランシスコ教皇の言うpopular economyとは何なのか、探るための一つのヒントがある。